À l’approche de la retraite, vous devrez étudier la manière de transformer votre épargne en revenu et de tirer le meilleur parti de vos divers régimes d’épargne et d’investissement afin d’avoir un revenu de retraite suffisant et de réduire au minimum les impôts.

Examinons tout d’abord les prestations versées par l’État

Régime de pensions du Canada / Régime de rentes du Québec

Si vous demandez le versement d’une prestation de retraite à l’âge de 65 ans, le montant de la rente de retraite versé par le RPC et le RRQ équivaut à 25 % des gains admissibles mensuels moyens qui ont servi à cotiser au régime. Cette prestation est plafonnée.

Voir taux de versement du RPC et du RRQ.

Vous pouvez toucher les prestations du RPC ou du RRQ à l’âge de 60 ans. Toutefois, le plus tôt vous prendrez votre retraite avants 65 ans, moins vous recevrez. Vous aurez droit au plein montant des prestations à l’âge de 65 ans. En outre, plus vous retarderez votre retraite après 65 ans, plus vous augmenterez les prestations, en supposant que vous continuerez à cotiser au RPC ou au RRQ.

Sécurité de la vieillesse (SV)

La SV est un programme du gouvernement du Canada qui verse une modeste pension à l’âge de 65 ans si vous avez vécu au Canada pendant au moins 10 ans.

Supplément de revenu garanti (SRG)

Le SRG verse des prestations supplémentaires s’ajoutant à celles de la Sécurité de la vieillesse à des personnes âgées à faible revenu habitant au Canada.

Les prestations gouvernementales vous permettront de bénéficier d’un certain revenu. Examinons maintenant les différents régimes d’épargne versant des prestations.

Quelle que soit la date de votre retraite, vous devrez convertir en revenu vos régimes d’épargne agréés au plus tard le 31 décembre de l’année pendant laquelle vous fêtez vos 71 ans. Plusieurs moyens s’offrent à vous.

Vous pouvez souscrire une rente traditionnelle

Une rente traditionnelle est un contrat souscrit auprès d’une compagnie d’assurance qui prévoit des versements garantis réguliers pendant la vie du rentier, avec ou sans période garantie, ou dans le cas d’un REER jusqu’à l’âge de 90 ans.

Une rente agréée est constituée au moyen de l’actif de régimes agréés, comme un REER, un RPDB et des régimes de retraite agréés.

La valeur forfaitaire de vos régimes enregistrés d’épargne et de retraite est convertie en rente avant impôts. Seuls les versements que vous touchez doivent s’ajouter à votre revenu imposable. Habituellement, vous ne pouvez pas liquider une rente, autrement dit, vous ne pouvez pas retirer l’argent qui a servi à acheter une rente. Vous pouvez seulement recevoir des versements réguliers.

Vous pouvez souscrire un FERR ou un régime prescrit

Vous pouvez convertir les actifs de votre REER et de votre RPDB en fonds enregistré de revenu de retraite (FERR), tandis que le capital de votre régime de retraite peut être converti en régime prescrit.

Qu’est-ce qu’un fonds enregistré de revenu de retraite (FERR)?

Un FERR est constitué des actifs transférés de votre REER puisque ce dernier ne peut être maintenu après l’âge de 71 ans. L’argent d’un FERR ne peut provenir que d’un autre FERR, d’un REER ou, si les actifs ne sont pas immobilisés, d’un autre régime de retraite.

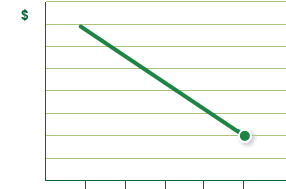

Vous pouvez retirer n’importe quel montant d’argent du FERR à votre gré, mais vous devez toucher un revenu minimum chaque année conformément à la Loi de l’impôt sur le revenu (Canada).

Qu’est-ce qu’un régime prescrit?

Un régime prescrit est comme un FERR, mais il est assujetti à la législation en matière de régimes de retraite. Autrement dit, le régime peut faire l’objet de certaines restrictions (votre argent est immobilisé) et votre conjoint peut avoir certains droits en vertu du régime.

Il existe différents types de régimes prescrits selon la province ou le territoire qui régit les prestations du régime de retraite :

- un fonds de revenu viager (FRV)

- un fonds de revenu de retraite immobilisé (FRR immobilisé)

- un fonds enregistré de revenu de retraite prescrit (FERR prescrit)

- un fonds de revenu viager restreint (FRV restreint)

Lorsque vous transférez de l’argent d’un régime de retraite qui doit rester immobilisé, le document justificatif indiquera habituellement la province ou le territoire pertinent, vous n’avez donc pas à vous inquiéter à ce sujet.

Mécanismes des FERR et des régimes prescrits

Les FERR et les régimes prescrits vous assurent une source de revenu une fois à la retraite ou jusqu’à ce que vous décidiez de retirer ces actifs. Comme une rente, ce sont tous des instruments de placement bien que vous ne puissiez y cotiser, sauf dans le cas de transferts de régimes agréés admissibles et sous certaines conditions.

Le capital et les intérêts s’accumulent en franchise d’impôt, mais ils sont imposables lorsque vous faites un retrait. Comme une rente, seuls les versements que vous touchez sont additionnés à votre revenu imposable. Vous touchez des versements réguliers jusqu’à ce que l’actif soit épuisé ou qu’il serve à l’achat d’une rente.

Un régime prescrit est assujetti aux mêmes retraits minimums qu’un FERR et, à l’exception d’un FERR prescrit, il est aussi assujetti à un retrait maximum prescrit par la législation en matière de régimes de retraite.

Les retraits d’un FERR et d’un régime prescrit qui excèdent le montant minimum seront assujettis à la retenue d’impôt à la source.

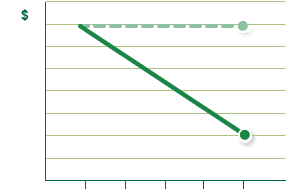

Vous pouvez souscrire une combinaison de rente et de FERR/régimes prescrits

Vous pouvez répartir vos actifs enregistrés dans des FERR, des régimes prescrits et des rentes traditionnelles. Vous obtenez ainsi un bon équilibre entre le revenu, la sécurité à long terme et une certaine protection contre l’inflation.

Vous pouvez liquider vos régimes

Dans certains cas, vous pouvez retirer au comptant les actifs accumulés dans votre REER. Le montant sera ajouté au revenu de l’année dans votre déclaration de revenus et vous serez imposé en conséquence.

Vous pouvez également effectuer des retraits au comptant de votre CELI et de votre régime d’épargne non agréé.

Après avoir étudié les pierres angulaires de l’épargne – épargner votre argent, faire fructifier votre argent, toucher votre argent – l’étape suivante consiste à examiner vos régimes pour en tirer le meilleur parti.